Algunos países de la UE se encuentran entre los mejores del mundo en implementar recomendaciones técnicas para combatir el lavado de dinero, pero esto no necesariamente conduce a resultados impresionantes: en el bloque, las autoridades confiscan solo el 1.1 por ciento de los ingresos ilícitos estimados. El resto queda en manos de delincuentes. Así lo reseña un informe de POLITICO Europe.

La situación no es mejor en otro lado. Los líderes de control financiero de todo el mundo admiten que el marco actual para informar actividades sospechosas no es lo suficientemente efectivo: hasta 9 de cada 10 informes presentados a las autoridades no tienen un valor inmediato para los investigadores.

Aquí hay un vistazo al lavado de dinero en cifras y gráficos.

El panorama

– ¿4.5 billones de dólares?

El tamaño total potencial del lavado de dinero en todo el mundo en 2020: la Oficina de las Naciones Unidas contra la Droga y el Delito estima que el lavado de dinero global corresponderá del 2 al 5 por ciento del PIB mundial.

– 0.9%

El porcentaje del PIB de la UE que se estimó que se generó en mercados ilícitos en 2010, según una investigación del Transcrime Institute publicada en 2015.

– 98,9%

Según un informe de Europol de 2016, el porcentaje de ingresos criminales estimados en la UE que no se confisca y permanece a disposición de los delincuentes.

– 1.2 Billones de euros

La cantidad estimada de ganancias criminales confiscada a nivel de la UE anualmente, según el informe de Europol 2016. Esto representa alrededor del 50 por ciento de todos los activos incautados y congelados provisionalmente.

Movimientos sospechosos

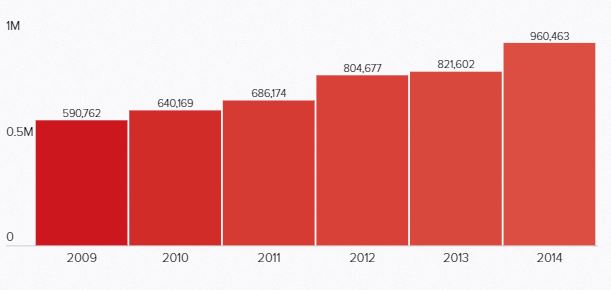

Las instituciones financieras de la UE y las profesiones designadas están obligadas a informar las transacciones sospechosas a las autoridades centrales. Los informes totales en los países de la UE han aumentado constantemente, pero solo 1 de cada 10 conduce a una investigación.

– 10%

Porcentaje de informes de transacciones sospechosas recibidas por las unidades nacionales de inteligencia financiera en la UE que se investigan más a fondo después de la recopilación, según un informe de 2017 de Europol. La cifra no ha cambiado desde 2006.

– 80-90%

Parte de los informes sospechosos que no tienen valor inmediato para las investigaciones activas, según un estudio de Future of Financial Intelligence Sharing (FFIS) de 2017 que cita a los jefes de las unidades de inteligencia financiera en todo el mundo.

Dos tercios de todos los informes de actividades sospechosas enviados a las autoridades de la UE entre 2006 y 2014 provienen de solo dos países, uno de los cuales ya no es miembro del bloque.

Medidas de seguimiento

España es el país más efectivo en la implementación de medidas para combatir el lavado de dinero y el financiamiento del terrorismo, según un análisis realizado por el Grupo de Acción Financiera, un organismo de control que establece los estándares globales para guiar la acción de los países. Las Recomendaciones del GAFI establecen la línea de base para diagnosticar si se ponen en práctica 40 tipos de requisitos técnicos y medir la efectividad de las medidas en 11 áreas (como la supervisión correcta de las instituciones o el enjuiciamiento adecuado de los delincuentes).

El análisis del GAFI muestra que, en muchos países, las medidas no son efectivas a pesar de la implementación de recomendaciones técnicas. Ocho países de la UE se encuentran entre los 20 mejores del mundo. Algunos miembros del bloque, como Francia y Alemania, no están incluidos en el informe global del GAFI.

Quién reporta y quién no

Las instituciones de crédito y los bancos son la fuente principal de informes de actividad sospechosa para todas las unidades de inteligencia financiera en la UE, seguidos por los remitentes de dinero. Las diferencias nacionales son evidentes, según Europol, con algunos sectores nombrados como los mejores reporteros por las autoridades en algunos países, y al final de la lista en otros.

Top 5 principales entidades nombradas con mayor frecuencia como los mejores informantes en el sector financiero

#1 Instituciones de crédito y bancos

#2 Remitentes de dinero

#3 Compañías de seguros

#4 Cajas de ahorro y bancos centrales estatales

#5 Oficinas de cambio; cooperativas de crédito y cooperativas (empate).

Top 5 del sector no financiero designado, entre 2013 y 2014

#1 Notarios públicos

#2 Industria del juego

#3 Contador

#4 Comerciantes de bienes de alto valor

# 5 Profesionales legales

Top 5 entidades menos nombradas como los mejores informantes en el sector financiero

#1 Oficinas de cambio

#2 Cajeros de cheques, proveedores de servicios de inversión y fondos, y fondos de la pensión

#5 Gremio de crédito y cooperativas.

Top 3 menos nombradas del sector no financiero

#1 Distribuidores de bienes de alto valor

#2 Industria del juego

#3 Asesores fiscales, Agentes de Bienes y Raíces, Proveedores de servicios de la empresa.

Algunas entidades con el potencial de ser explotadas para el lavado de dinero, como los intercambios de divisas virtuales, son vigiladas más de cerca desde la aprobación de la última directiva de la UE en 2018.

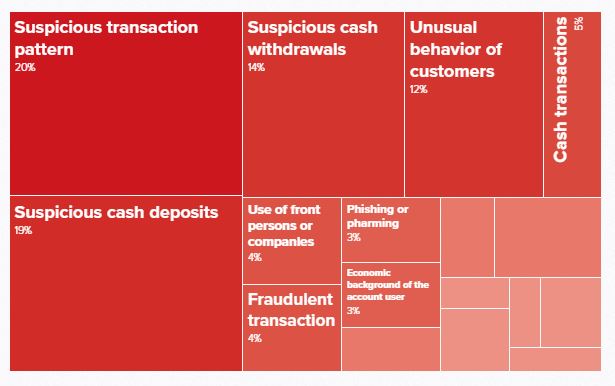

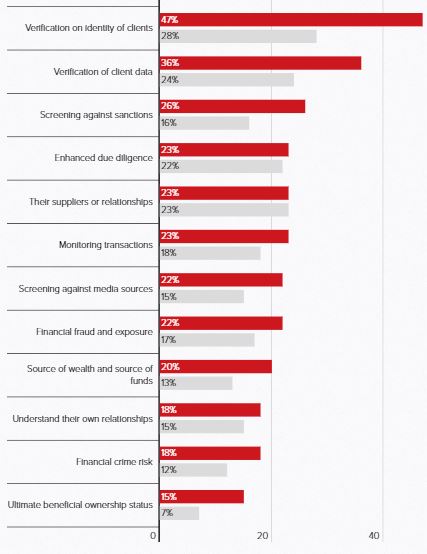

Lo que activa la alarma…

La razón principal detrás de los informes de transacciones sospechosas presentadas a las unidades de inteligencia financiera de la UE entre 2013 y 2014.

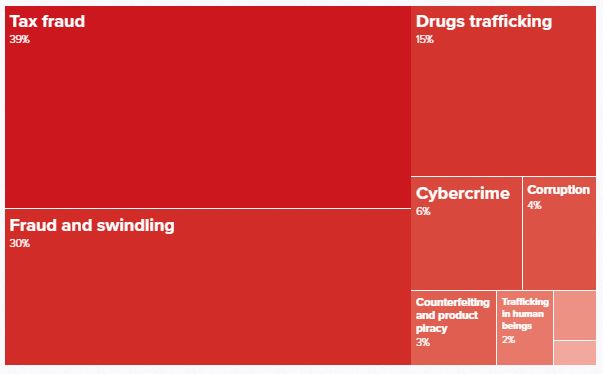

…De las ofensas predicadas más comunes

Principales delitos subyacentes detrás de informes de transacciones sospechosas presentadas a las unidades de inteligencia financiera de la UE entre 2013 y 2014.

– 85-95%

Parte de los líderes de control de delitos financieros encuestados por FFIS que piensan que el marco actual para informar transacciones sospechosas no está conduciendo a un descubrimiento efectivo y la interrupción del delito.

– <10%

Porcentaje de líderes de control financiero que creen que su institución tiene suficiente información para comprender los delitos financieros más graves en su jurisdicción, según las encuestas de FFIS.

El dinero en efectivo es el «rey»

Si bien los consumidores se están moviendo constantemente hacia pagos electrónicos y con tarjeta, el efectivo sigue siendo «el instrumento elegido por los delincuentes para facilitar el lavado de dinero», según Europol. Los métodos de lavado siguen siendo «abrumadoramente tradicionales» a pesar del aumento del delito cibernético, dice la agencia. Los flujos de contrabando de efectivo dentro y fuera de la UE son más difíciles de mapear que los de drogas o productos falsificados, en parte porque la mayoría de ellos se detectan en los aeropuertos y dependen de las rutas de vuelo cambiantes.

Pero Europol señala que Suiza es el principal país en términos de movimientos tanto entrantes como salientes. Rusia también es un país de origen y destino, y Turquía desempeña un papel crucial en el tránsito de efectivo hacia Oriente Medio. China es un destino principal y Nigeria es un país de origen destacado.

«Si bien no todo el uso de efectivo es criminal, casi todos los delincuentes usan efectivo en algún momento durante el proceso de lavado de dinero» – Europol

La proporción de billetes de banco de alta denominación en la UE, que no son comúnmente utilizados por consumidores o empresas, significa que hay grandes sumas de efectivo en circulación que no se utilizan para pagos legales. Además del contrabando de efectivo, los delincuentes pueden lavar dinero utilizando negocios de efectivo o negocios de servicios monetarios, comerciando, comprando bienes de alto valor, invirtiendo en bienes raíces, jugando, utilizando monedas virtuales o «mulas electrónicas».

– 30%

Proporción del valor de circulación total de los billetes en euros que correspondió a billetes de 500 euros en 2014. Sumando los billetes de 100 y 200 euros, la cifra aumentó al 54 por ciento.

– 56%

Porcentaje de ciudadanos de la UE encuestados por el Banco Central Europeo que nunca habían visto un billete de 500 euros en 2009, siete años después de que comenzaron a circular.

– 200 Billones de euros

El valor de los billetes en euros en circulación para los que se desconoce su uso.

– 1.5 Billones de euros

Cantidad de efectivo detectada o incautada por las autoridades competentes de la UE cada año.

Zooming in

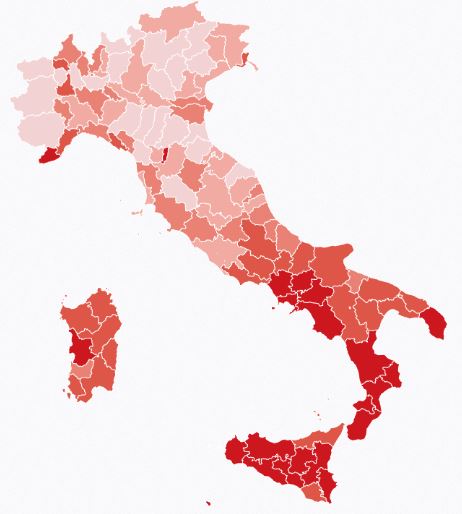

Un estudio piloto de Transcrime-UCSC encontró diferencias notables en el riesgo de lavado de dinero entre las regiones de los tres países de la UE analizados. Existe un alto riesgo, marcado en rojo más oscuro, en muchas de las provincias del sur de Italia.

La investigación también encontró que las empresas en el Reino Unido tienen una propiedad comercial relativamente más opaca, y enumeró a la ciudad de Londres como un caso atípico en la mayoría de las variables consideradas, etiquetándola como el área con el mayor riesgo en el país.

Miedos y luchas

Dos tercios de los gerentes con responsabilidades relacionadas con el cumplimiento dudan en informar actividades sospechosas externamente, ya que «podría agriar nuestras relaciones», muestra una encuesta realizada por Refinitiv. El sesenta y dos por ciento dice que los incidentes de delitos financieros fueron reportados internamente y el 60 por ciento dice que informaron a la organización externa relevante.

– 73%

Porcentaje de encuestados que dice que se enfoca en «marcar casillas» para cumplir con las reglamentaciones, en lugar de tratar activamente de evitar problemas.

– 56%

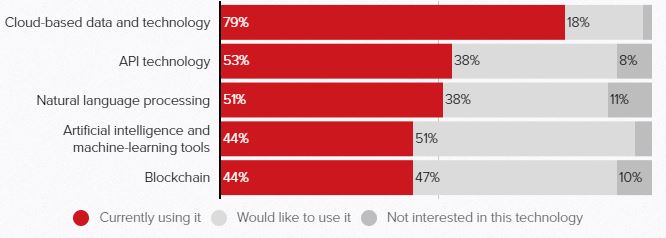

Porcentaje de gerentes encuestados que dicen que sus compañías usan tecnología para prevenir delitos financieros. Las empresas que utilizan nuevas tecnologías tienen más éxito en la realización de controles.

Porcentaje de compañías que usan tecnología que consideran que usualmente tienen éxito en esta verificación, y porcentaje entre compañías que no usan tecnología.

Herramientas actualmente utilizadas para prevenir delitos financieros entre las empresas encuestadas.

– 5%

Porcentaje de las transacciones totales que se refiere a la aplicación de la ley, según los gerentes encuestados.

– 72%

Proporción de gerentes encuestados conscientes de los delitos financieros que tienen lugar en sus operaciones globales en los últimos 12 meses.